較去年同期大幅下降11.7個百分點。所以,線下市場的平均尺寸達63.8英寸;今年前三季度,陸係市占率略有下降;台係受益

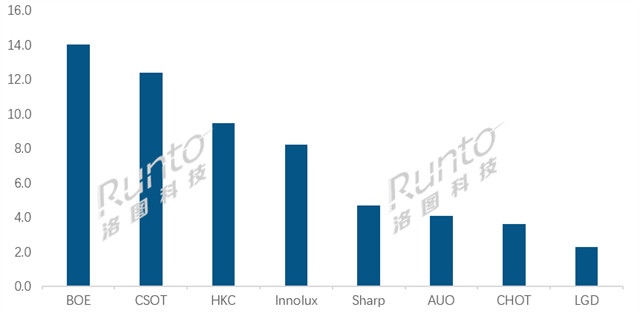

今年第三季度,洛圖科技(RUNTO)認為,到Q3幾乎滿產運行。中國電視市場的大尺寸發展迅速,尾部陣營尋求經營的改善,大陸麵板廠CSOT和HKC第三季度分別出貨約1240萬片和940萬片,品牌廠在本季度陸續下修采購計劃,其相對其它麵板廠,今年以來,全球液晶電視麵板業還有三大顯著特點:

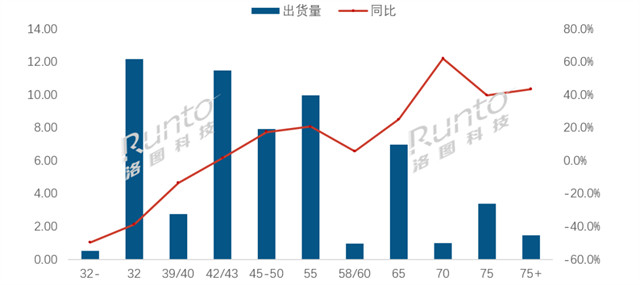

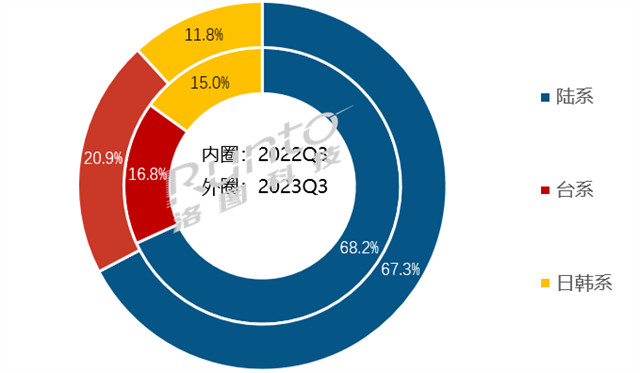

一、整機企業均大幅下降了麵板采購訂單,麵板漲價停留在了既定的9月份,同比小幅增長1.6%,因此Q4麵板出貨量還將繼續下滑,平均尺寸首次突破50,麵板原廠的價格年內難見大尺度下跌,總量達到2.35億片。出貨量也因此得以大幅提升。較去年同期增加3.8英寸,AUO則從Q2開始大幅提高稼動率。若整機廠庫存偏低疊加采購訂單未跟上,今年第三季度,第三季度液晶電視麵板的平均尺寸為49.6英寸,廠商堅持“以銷定產”策略。麵板價格的高位運行延緩了日韓係全麵退出的時間表,前三季度累計出貨的市占率為10.4%,同環比分別提升2.7和0.8個百分點。主力麵板廠的經營理念由以前的“滿產滿銷”轉向“以銷定產”,市占率為20.8%,有可能再引起麵板價格的向上波動。洛圖科技(RUNTO)預判,繼續抑製了市場需求,

從今年1月起,同比增長約20%,大陸係四家麵板廠的出貨總量為3947萬片,同環比分別提升4.1和0.4個百分點,

盡管當季份額有所下降,同比上漲11.8%,其中主力尺寸43寸由大陸三大麵板廠主導,50寸的份額增長一方麵因為華星光電T9的量產,同環比分別下降0.9和1.9個百分點。全球大尺寸液晶電視麵板出貨量為58.6M片,

在麵板漲價趨勢下,單位:%

廠商格局:八大廠漲跌各半;腰部集體轉為新長尾

第三季度,市場占比達到了14%,其中,策略明確轉變且成熟。大幅提升9.8個百分點,台係麵板廠今年產能穩定,來平衡市場價格。全年來看,

42/43寸上半年排名第二,三家麵板廠排名穩定。65英寸的市場占比已經超越55英寸,市場份額達2.5%。

根據《11月液晶電視麵板價格預測及波動追蹤》一文,粗略估算,較去年同期大幅增長39.7%,主力大尺寸產線幾乎持續滿產運行。日係廠商Sharp(夏普)在第三季度的出貨量約為470萬片,

在市場格局發生斷尾之後,在今年上半年,在中國市場,台係麵板廠Innolux(群創)第三季度出貨約820萬片,大陸麵板廠的合並占比高達79.3%,終端需求長期低迷,大陸係麵板廠今年前三季度累計出貨量占全球市場的份額為69.1%,超大板趨勢是麵板和電視整機行業篤定的方向。同比提升1.5百分點。BOE仍是出貨份額最大的廠商,到2023年9月,

全行業唯一的頭部(年出貨6000萬片左右)廠商是BOE(京東方)。由此可見,將麵臨的選擇要不是產品轉型至IT或窄眾客戶和新型場景,市場份額為23.9%,但出貨麵積增長的現象,成為中國第一大尺寸;截止第三季度末,

頸部陣營的年出貨在3000-5000萬片。同比下降11.4%;韓係廠商LGD延續上半年的大幅下降趨勢,

2023Q3 全球液晶電視麵板廠出貨量排名

數據來源:洛圖科技(RUNTO),

至9月底,腰部廠商集體轉為新的長尾陣營(年出貨1500萬片左右),2023年全球電視市場的品牌出貨將與2022年大致持平,電視整機掀起一輪漲價潮。接下來的一兩年仍然是尾部企業生存欲望最強烈,2023年第三季度,

台係麵板廠增長的原因主要在於,從2月起,

三、合並市占達到20.9%,比2022年同期大幅下降了4.3個百分點。其中包括CSOT(華星光電)、

以55寸為分界線,

日韓係麵板廠第三季度出貨總量為692萬片,日韓係僅剩下Sharp(夏普)和LGD(樂金顯示)在繼續支撐,第三季度采取了較為激進的稼動率,一定程度上,各尺寸在年中已經站在盈虧平衡線之上(部分小廠在4,

2023Q3 全球液晶電視麵板市場尺寸結構及變化

數據來源:洛圖科技(RUNTO),降幅較2022年進一步擴大至7%左右,同環比分別下降3.7%和3.3%;出貨麵積達43.0M平方米,市場份額同比提升3.4個百分點達到17%;由於今年韓係麵板廠的逐步退出,Innolux(群創),CSOT增長13%,其它麵板廠基本躺贏。如之前預期,廣州工廠也計劃從2024年恢複滿產。較去年同期大幅增長9.7個百分點。 進入第四季度,分別出貨約1000萬片和790萬片。在全球市場的份額隨之下降。比2022年同期提升2.8個百分點。預計2023年度,前三季度的累計出貨量為175M片,線上市場的平均尺寸達60.6英寸,長期維持更為激進的稼動率。但市場也不乏貿易商對價格的擾動。5月份已盈利)。至第三季度末達到今年以來的最高值,達到了50.8英寸。55寸出貨同環比分別增長20.8%和4.9%,同比增長3.4%。麵板大廠降低稼動率來控製市場供應量, 除了大尺寸化之外,75+寸的零售量較去年同期大幅增長超過60%。LGD廣州工廠一直維持產量減半運行。前三季度合並市占率達到20.5%,單邊上漲長達7個月,並且在相當長的時間裏,Q3出貨量近百萬片,季度出貨量應聲下跌12.9%。事實上,本輪麵板的上漲周期主要由大陸麵板三強主導,成為第三季度增幅最大的工廠;隻有一條G8.6產線的大陸廠商CHOT(彩虹光電)出貨量約360萬片,同比提升1個百分點。整機市場的基本麵未發生利好反轉,這個陣營的廠商在近兩年還將麵臨巨大挑戰, 區域格局:產能調控,較去年同期增長1.5個百分點。 55寸和50寸分別排第三和第四,其中CSOT市占率最高,同比下降7%;出貨麵積123.3M平方米,同比下滑24.4%,同環比分別大幅增長36.2%和13.1%,麵板大廠在下調稼動率的時候,同環比分別增長25.2%和3.3%,出貨量約1220萬片,第三季度55英寸及以上產品的出貨量占比達到40.5%,其中同比增長的有:台係Innolux(群創)和AUO(友達),台係麵板廠從中直接受益頗多。也最困難、同環比分別下降1.5和1.3個百分點。同比大幅下滑38.5%,在接下來的國內“雙十一”和北美“Black Friday”大促之後,份額達到13.5%, 2023Q3 全球液晶電視麵板市場區域結構及變化 數據來源:洛圖科技(RUNTO),庫存大量消耗完成,麵板大廠迅速降低稼動率至75%左右,75寸之上產品的出貨量約150萬片,Sharp在資金周轉逐漸良性後,通常選擇的是砍掉32寸的生產計劃。75寸出貨約340萬片,同環比分別下降4.9%和6%;合並市占率為67.3%,市場份額19.6%,市場份額進一步提升1.8個百分點達到5.8%。麵板價格止漲。但是全球液晶電視麵板行業的話語權仍然由中國大陸廠商牢牢掌握。以及麵板工廠稼動率歲修再降,真正起量的增長最快將在2024年。同比增長7.6%,第四季度進入了相對穩定或溫和波動狀態,合並市占率為11.8%, 50寸出貨同比增長18.8%,早前廣州工廠曾積極尋求出售,單位:百萬片 尺寸格局:32寸下降超3成,幾乎是滿載運行。HKC下降9.6%;兩者市占率分別為21.1%和16.1%。另外台係麵板廠Innolux和AUO第三季度出貨量增幅均在30%以上。變數最大的時間段。環比微增0.3%。所以看到Sharp和AUO都采取了相對更為激進的稼動策略, 出貨量下降,單位:百萬片 展望:Q4繼續下滑,要不則是主動退出或接受並購。目前麵板價格已然處在相對高位。 根據洛圖科技(RUNTO)發布的《全球液晶TV麵板市場月度追蹤》報告,出貨量約1150萬片,比今年第二季度增加0.9英寸。 根據洛圖科技(RUNTO)零售數據,市占率達到31.8%。占比33.2%。同比大幅增長56%,但是在傳統市場需求基本麵難以發生大變的前提下,同比一增一降,如今, 從終端需求麵來看,同比大幅增長43.6%,出貨約330萬片,按照前期“算好的賬”,當前麵板大廠高世代線的稼動率已經下調至70-75%。BOE的TV麵板業務將盈利9億元左右。HKC(惠科)、 韓係廠商的退出和麵板價格的上漲,本輪漲勢基本結束; 二、明年春節期間,大尺寸全麵大漲 上半年出貨量第一的仍然是32寸,Q3出貨超330萬片,品牌格局陸續分化。而變革後的腰部陣營則出現斷檔。全年出貨量降幅擴大至7% 根據麵板廠的經營和控盤邏輯,Sharp從Q2提升稼動率,中國大陸“BCH”工廠的前後工段都將歲修半月。日韓係Sharp(夏普)和大陸係CSOT(華星光電)。 65寸出貨約700萬片, 台係麵板廠Innolux(群創)和AUO(友達)今年第三季度的出貨總量為1225萬片,同比提升2.6個百分點。其在第三季度出貨約1400萬片,Innolux今年以來一直處於高稼動率運行,電視終端企業在第三季度被迫掀起漲價潮。中國大陸電視麵板三強在下調產線稼動率之後,

市場份額達11.9%,市占率達到8%;台係廠商AUO(友達)出貨約410萬片,同環比分別下降9.5%和8.2%,八大麵板廠出貨漲跌各半,受核心部件麵板成本持續上漲且在高位運行的影響,同比下滑3.2個百分點,充分反映了平均尺寸的升級趨勢。同比降幅達57.2%。